- 「手取り22万円の生活費の内訳を知りたい」

- 「貯金はどのくらいしておくべきなのだろう?」

と考えていませんか?

手取り22万円の場合、一人暮らしをすることは十分可能です。

とはいえ、支出を抑えるなど、生活費をできるかぎり切り詰めなければなりません。

また「貯金をしたい」「余裕のある生活を送りたい」という場合、手取りをアップさせるための工夫が必要となるでしょう。

そこでこの記事では、手取り額について悩みを抱える方に向けて「手取り22万円のリアルな生活費内訳」や「余裕のある生活を送るための具体的なノウハウ」について解説します。

この記事を読めば、手取り22万円の生活がリアルに想像できるようになり、具体的にどんなことをすれば余裕を生み出せるかがわかるようになるでしょう。

【目次】

- 【手取り22万円】一人暮らしの生活費内訳シミュレーション

- 手取り22万円の月収は約27万5,000円。年収はおよそ396万円前後となる

- 手取り22万円は周りと比べて低い?世代・性別で比較

- 手取り22万円の貯金可能額は月々3万円前後

- 手取り収入を増やす5つの方法

- 転職で手取りを増やすための4つのポイント

- 手取り額アップを目指す方におすすめの転職エージェント5選

- 【FAQ】手取り22万円の生活に関する質問と回答

編集部が実施した転職経験者500名へのアンケート調査に基づく年収アップ・高年収求人や給与交渉に強い転職エージェントベスト3は、下記の3つ。

自分の年収が周りより低いのではないか、もっと良い待遇の職場に行きたいと考えているすべての年代・職業の人におすすめの相談先です。

左右にスクロールできます。

| おすすめ転職サイト | 口コミ満足度 | 公開求人数 | おすすめポイント |

|---|---|---|---|

|

|

約33.9万件 (+非公開求人約27.6万件) |

|

|

|

|

約1.5万件 |

|

|

|

|

約3.7万件 |

|

〔求人数〕2023年1月20日時点

目次

1.【手取り22万円】一人暮らしの生活費内訳シミュレーション

手取り22万円で一人暮らしをする場合の生活費目安は、以下の通りです。

| 家賃 | 7万3,000円 |

| 食費 | 4万円 |

| 水道光熱費 | 1万2,000円 |

| 通信費 | 1万円 |

| 交通費 | 7,000円 |

| 雑費(日用品・消耗品) | 1万3,000円 |

| 娯楽費・交際費(自由に使えるお金) | 3万5,000円 |

| その他(貯金など) | 3万円 |

※生活スタイルや居住地によって前後します。

まずは、家賃や生活費について、以下の流れで解説します。

詳しい内訳を把握しておきましょう。

家賃は手取りの3分の1を目安に

家賃は、手取りの3分の1を目安にすると考えておきましょう。

手取りが22万円の場合は、7万3,000円前後となります。

これを大幅に上回ってしまうと、食費や娯楽費を削らなければなりません。

また、家賃は管理費・共益費を含めた金額で考える必要があります。

家賃はできるだけ抑えておくことが重要

食費や娯楽費と異なり、家賃は後から削減しようとしても、簡単には実現できません。

そのため、賃貸を借りる段階で、できるだけコストを抑えておくことが大切です。

もしも、目安額7万3,000円よりも高い部屋に住みたいという場合は、節約して支出を減らす、あるいは収入を増やすといった対策が必要となります。

補足:地域別の家賃相場

地域別の家賃相場をまとめました。

| 東京23区内 | 8~10万円 |

| 東京23区外 | 5~7万円 |

| 大阪市 | 5~7万円 |

| 横浜市 | 5~7万円 |

| 名古屋市 | 4~6万円 |

| 福岡市 | 3~5万円 |

※参考:LIFULL HOMES (間取りは1R・1Kを基準に試算

上記の家賃はあくまで目安であり、都市部からの距離や各条件によって大きく変動します。

手取り22万円の方の場合、都市部での一人暮らしは可能ではあるものの、基本的には条件面で大幅に妥協しなければならないと考えておく必要があります。

参考:手取り22万円前後の家賃目安

参考までに、手取り22万円前後の家賃目安をまとめておきます。

| 手取り21万円 | 6万円 |

| 手取り22万円 | 7万3,000円 |

| 手取り23万円 | 7万6,000円 |

| 手取り24万円 | 8万円 |

手取り22万円生活費内訳【詳細】

各生活費の内訳の詳細を解説します。

生活費を見直す際の参考にしてください。

(1). 食費目安:4万円前後

食費は4万円前後を基準に考えておきたいところです。

ただしこれは1日あたりに換算すると、およそ1,300円となるので、「自炊をする」「弁当を作る」など、食費をできるだけ抑える意識が必要となってきます。

少なくとも、頻繁に外食をするというのは難しいでしょう。

基本的に食事は外食が多いという方は、その分他の生活費を削減する工夫が欠かせません。

その場合でも、食費は5万円を超えないようにしておくべきでしょう。「ファストフード店など、価格が安い店を選ぶ」などを意識しておく必要があります。

食費を抑えるコツ

- タイムセールなどを狙い食費を節約する

- 外食や飲み会は控える

- 自販機やコンビニは極力利用しない

- 昼食は弁当を作る

参考:一人暮らしにおける1ヶ月の食費平均

一人暮らしにおける1ヶ月食費平均額は、以下の通りとなっています。

おおよそどの世代でも、4万円近くかかっているようです。

| 単身世帯の全体平均 | 男性の平均 | 女性の平均 | |

| 食費 | 35,732円 | 39,892円 | 32,119円 |

(2). 水道光熱費目安:1万円前後

水道光熱費は1万2,000円以内に抑えておきたいところです。

これらは変動費であるため、比較的削減しやすい部分となります。

電気の契約アンペア数を変更したり、家電の使い方を見直したりすることを意識しましょう。

(3). 交際費・娯楽費(自由に使えるお金)目安:3万5,000円前後

手取りが22万円の場合、自由に使えるお金は3万5,000円ほどになります。

もしも趣味にお金を使いたいという方は、その他の部分を抑える必要があるでしょう。

(4). 通信費目安:1万円前後

手取りが22万円の場合、スマホやパソコンの通信費は1万円ほどに抑えたいところです。

Wi-Fiのプラン契約を見直したり、スマホの通信をキャリアから格安SIMに変えたりすることで、通信費を5,000円ほどにまで抑えることも可能です。

(5). 雑費(日用品・消耗品)目安:1万3,000円前後

雑費は1万3,000円前後に抑えることを意識しましょう。

日用品や消耗品はまとめ買いをしておくことで、節約になります。

さて、次の章では手取り22万円の場合の月収・年収を紹介します。

2.手取り22万円の月収は約27万5,000円。年収はおよそ396万円前後となる

月収や年収について、以下の流れで解説します。

詳しい額面を把握しておきましょう。

月収27万5,000円(手取り22万円)の額面内訳

手取りが22万円の方の場合、月収は27万5,000円ほどであることが一般的です。

補足:手取り額は総支給額(月収)の75~80%が目安

手取りとは、総支給額(月収)から所得税・住民税、厚生年金・健康保険・雇用保険を差し引いた額を意味します。

一般的に手取り額は総支給額(月収)の75~80%になると言われています。

では、具体的に見ていきましょう。

月収27万5,000円(手取り22万円)の額面内訳は以下の通りです。

| 月収20万円の控除額・手取り額の例 | |

| 厚生年金保険料 | 25,000円 |

| 健康保険料 | 13,000円 |

| 雇用保険料 | 820円 |

| 所得税(源泉徴収税額) | 5,900円 |

| 住民税 | 8,000円 |

| 月の手取り額 | 222,280円 |

※新卒二年目24才会社員をモデルケースに試算

前年の所得に応じて金額が決定される住民税は、新卒の社会人1年目の間に限っては差し引かれません。

2年目以降差し引かれるようになるため、2年目は初年度よりも手取り額が少なくなります。

手取り22万円は、年収換算すると316万円!ただしボーナスの有無で大きく変動する

手取り22万円(月収27万5,000円前後)は、年収に換算すると316万円前後となります。

ただしこれはボーナスの有無によって変動します。

ボーナスの目安

ボーナスの支給金額は、

- 大企業:月給の2.4ヶ月分

- 中小企業:月給の1ヶ月分

と言われています。

参考(厚生労働省の毎月勤労統計調査)

このことから、手取り22万円(月収27万5,000円)の年収は357万円~396万円ほどになると考えておくと良いでしょう。

参考までに、手取り22万円前後の月収目安をまとめておきます。

| 手取り21万円 | 月収26万円 |

| 手取り22万円 | 月収27万5,000円 |

| 手取り23万円 | 月収28万7,000円 |

| 手取り24万円 | 月収30万円 |

参考記事

ここまでは、手取りをもとにした月収・年収を紹介しました。

これらの金額は周囲と比較してどの程度と言えるのでしょうか。

次の章では世代・性別で比較した結果を解説します。

3. 手取り22万円は周りと比べて低い?世代・性別で比較

世代・性別世代や性別ごとの平均収入と比較した場合、結論として手取り22万円(月収27万5,000円・年収396万円)は、女性には、世代を問わず、高い方であり、男性には、全体的にやや低い方であると言えます。

具体的な給与データをもとに検証してみましょう。

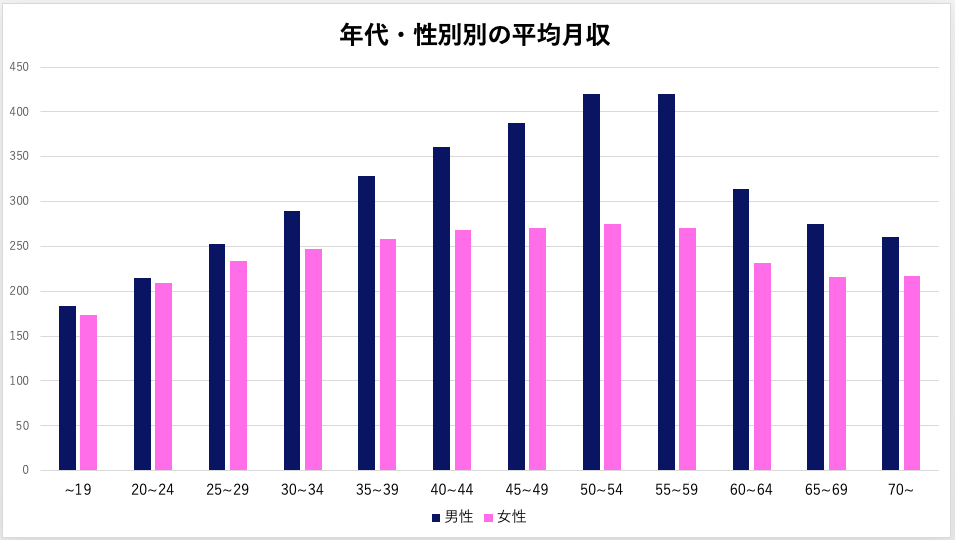

平均月収の比較

以下は平均月収を世代・性別に区分してまとめたものです。

上記の表をみると女性の場合は、世代を問わず、平均月収が27万5,000円を超えていることがわかります。

男性の場合は、20代までは平均月収が27万5,000円を超えていませんが、30代以降では、平均月収が27万5,000円をかなり超えていることがわかります。

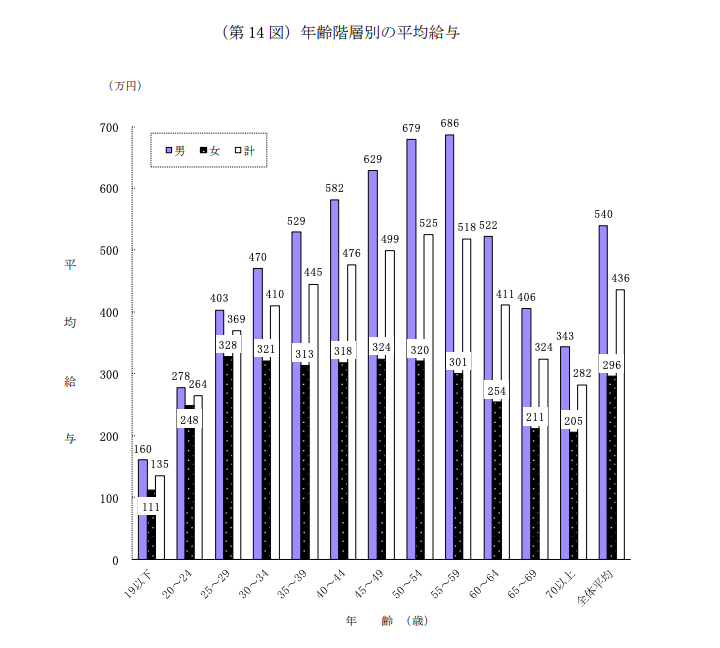

平均年収の比較

併せて、各世代・性別の平均年収も確認しておきましょう。

出典:国税庁「民間給与統計調査」

上記をみると、月収のデータと同様、20代後半以降の男性は、平均年収が手取り22万円ライン(年収357万5,000円~396万円)を超えていることがわかるでしょう。

もちろん、年収はボーナスによって変動します。

しかし、ボーナスの支給目安が、「大企業:月給の2.4ヶ月分」「中小企業:月給の1ヶ月分」であることを考慮すると、396万円あたりが上限であると考えるべきでしょう。

これらのデータを踏まえると、30代後半以降の男性で手取り22万円は、「周りと比べて低い」と言えます。

4. 手取り22万円の貯金可能額は月々3万円前後

手取りが22万円の場合、毎月貯金に回せるのは3万円前後になります。

生活スタイルにもよりますが、4万円ほどが現実的な上限と考えるべきでしょう。

年間換算すると36万円程となります。

この章では貯金に関する情報を以下の観点から解説します。

では、解説します。

各世代の毎月の平均貯金額

参考として、「各世代の人々は毎月どのくらい貯金をしているのか」をまとめました。

| 20代 | 2万5,000円 |

| 30代 | 3万5,000円 |

| 40代 | 3万5,000円 |

| 50代 | 2万6,000円 |

| 60代 | 1万5,000円 |

参考:金融広報中央委員会「家計の金融行動に関する世論調査」単身世帯

毎月の平均貯金額は20代で2.5万円ほど、30代で3.5万円ほどであることがわかります。

もし仮に手取り22万円で、上記を大きく超えるほどの金額を貯金に回すと、かなり生活を圧迫せざるを得ません。

4-2. 貯金を早いうちから意識的に行っておくべき理由

貯金はできるだけコツコツと行っておくことをおすすめします。

この記事の1章では生活費の内訳を紹介しましたが、それ以外にも、突発的にまとまったお金が必要となることもあるからです。

急にまとまったお金が必要になる事例

- 友人の結婚式などお祝い事が重なる

- 突然の事故や病気で治療費が必要になる

- 自家用車が故らすためには、以下の2点を意識しておく必要があります。

貯金がなければ、このような事態に対処することができません。

貯金用の口座を作るなど、意識的に実行していくように心がけましょう。

4-3. お金の不安を減らすために、やっておくべきこと

手取り22万円では貯金に回せるお金も少ないため、将来に対してお金の不安を抱く方もいるでしょう。

お金の不安を減らすためには、以下の2点を意識しておく必要があります。

それぞれ詳しく見ていきましょう。

(1).支出を減らす

生活に余裕を持たせたまま無理なく貯金をするためには、まずは支出を減らすことを考えましょう。

最も効果的なのが「固定費の削減」です。

固定費は一度見直せば、節約効果が持続します。

例えば、月7,000円のスマホプランを月4,000円の格安SIMに変更した場合、毎月3,000円の節約になります。

これにより、年間3万6,000円もの節約が自動的に実現します。

一方、変動費の場合、安い食材を買うなどの労力が発生するため、長期的に見て効果が高いとは言えません。

固定費削減の例

- 通信費の見直し

- 不要なサブスクリプションサービスの解約

- 保険料の見直し

- 車の維持費の見直し

(2). 収入を増やす

生活に余裕を持たせたまま無理なく貯金をするためには、手取りそのものの額を上げるという方法が、最も現実的と言えるでしょう。

支出を減らす(節約)するという方法も、効果的ではありますが、貯金や自由に使えるお金に回せる金額には限界があります。

また食費を減らしたり趣味のお金を節約したりと、何かしらの我慢が必要となるため、ストレスとなる恐れもあるでしょう。

一方で、毎月の手取り収入をベースアップさせることができれば、余計なストレスを抱えることなく、生活にゆとりが生まれます。

支出を減らすよりも収入を増やす方がハードルが低い

手取り22万円で生活しながら、月々3万円を節約するためには、非常に大きな労力が必要となります。

一方で、収入を増やすという方法は、比較的ハードルが低く、誰でも実践しやすい傾向にあります。

例えば、転職を経て、手取りが3万円アップすることは珍しい話ではありません。

仕事内容は同じままでも、職場を変えるだけで給与がベースアップすることも十分にあり得るのです。

お金の不安を解消する際は、「支出を減らす」「収入を増やす」の両軸から考えてみましょう。

転職を考えているという方は、転職エージェントに相談してみることをおすすめします。詳しくは『手取り額アップを目指す方におすすめの転職エージェント5選』をご覧ください。

とはいえ、「どうすれば収入を増やせるかイメージが浮かばない」という方も多いでしょう。

そこで次の章では、手取り収入を増やす具体的な方法を紹介していきます。

5.手取り収入を増やす5つの方法

手取り収入を増やす具体的な方法は、以下の通りです。

それぞれ具体的に見ていきましょう。

昇進や昇格などによる給与アップを目指す

もっとも堅実に手取り額を上げる方法は、昇進や昇格によって給与をベースアップさせることです。

成果を上げることを常に意識し、日々の業務に取り組みましょう。

この際、企業の評価基準を把握しておくことも大切です。

ただし、同じ職場でのキャリアアップを目指す場合は、長期的な視点を持っておく必要があります。

昇進や昇格の機会は多くても年に数回程度ですし、必ずしも結果が評価されるとは限りません。

したがって、いますぐ手取り額を増やしたいという方にとっては、適した方法とは言えないでしょう。

空いた時間で副業する

本業とは別に副業収入を得ることで、手取り額を増やすことも可能です。

ダブルワークをしたり、クラウドソーシングを通して仕事を請け負ったりすることで、空いた時間を活かして効率的に収入を上げることができます。

とはいえ、本業に加えて仕事をすることになるため、体力的・精神的な負担が大きくなるという懸念は拭えません。

本業に支障が出てしまっては本末転倒ですし、またそもそも企業によっては副業を容認していないこともあります。

資格を取得する

資格手当などの制度が職場にある場合は、資格を取得することで月々数千~数万円の給与アップが見込めます。

資格勉強はスキルとして身に付きますので、仕事に活かせる場面も多いでしょう。

昇給や昇格への足掛かりとなることもあります。

ある程度長期的に学習する意欲があるのであれば、現職に活かせる資格の勉強をしてみるのもおすすめです。

投資を行う

少ない労力で収入を上げる手段として、投資も候補の一つとして挙げられます。

株式などの資産をうまく運用することで、いわゆる不労所得を得ることもできるでしょう。

しかし月々ある程度まとまった収入を得るためには、多大な元手が必須です。

5%の利回りを実現したとしても、月1万円の利益を安定して上げるためには、200万円ほどの元手資金が必要となります。

したがって生活に余裕がそれほどない状態で投資に手を出すのは、おすすめできません。

給料の高い職場に転職する

誰にでも実現可能かつ最も確実な手取り額アップの方法は、転職です。

職種や仕事内容は同じでも、職場を変えるだけで、月々数万円ほど給与が上がるケースも珍しくありません。

また月給にそれほど違いがなくても、ボーナスのある職場に転職するだけで、年収が数十万円アップすることもあるでしょう。

「昇格や昇進が見込めない」「業績がかんばしくなく、ボーナスや手当も支給されない」という場合は、現職よりも条件の良い企業への転職を検討してみることをおすすめします。

とはいえ、給与だけに焦点を当てて転職をするのは推奨できません。

不向きな仕事では長続きしませんし、給与が高いだけで労働環境が劣悪な職場で働くことになってしまえば、体調を崩してしまう恐れもあるでしょう。

そこで次の章では、手取りのベースアップを実現するためには、具体的にどのような部分に着目すればよいのか、転職のポイントについて解説していきます。

6. 転職で手取りを増やすための4つのポイント

手取り額アップを目指して転職を行う際は、以下の点を意識しましょう。

それぞれ詳しく見てみましょう。

成長傾向にある業界を選ぶ

転職を考える際は、業界の市場規模というマクロな視点から検討することをおすすめします。

特に業界全体が成長過程にあるかどうかは、重要な判断基準となります。

業界自体が成長しているのであれば、会社の業績も伸びやすく、あなた自身も高収入を目指すことができるでしょう。

一方で、業界の成長率が傾いている業界を選んでしまうと、企業の利益も上がりづらく、年収は頭打ちになってしまいます。

参考:成長傾向にある業界

以下の業界は成長傾向にあると言われています。

- IT業界

- ネット・WEB広告業界

- 医療・介護業界

詳しくは、『転職におすすめの職種&業界ランキング』で紹介していますので、ぜひ参考にしてください。

経験が活かせる仕事(職種)を選ぶ

経験が活かせる仕事(職種)を選ぶという視点も欠かせません。

未経験の職種に転職する場合、手取り額が現職よりも下がってしまうことがあるからです。

手取り額アップを目指して転職する場合、「これまで経験したことのある職種」あるいは「経験を活かせる職種」を選ぶことが必須となります。

求人は賞与や家賃補助、固定残業代にも注目する

求人は、月収以外の条件面にも注目することを意識してください。

例えば、賞与や家賃補助があれば、生活に大きな余裕が生まれるでしょう。

また固定残業代など、給与に直接関わる条件も必ず目を通しておく必要があります。

補足:固定残業代とは

一定時間分の残業代を、賃金にあらかじめ含ませておく制度です。

労働環境次第では、日々残業が続き、体力的な負担を強いられても、給与が変わらないという状況になる可能性もあります。

自らのスキルやポテンシャルを客観的に把握する

手取り額アップを目指して転職する場合、自らのスキルやポテンシャルを客観的に把握することが欠かせません。

仕事や環境への適性を見極め、自身の能力を正しく把握し、それにふさわしい対価(給与)を得られる転職先を見つけましょう。

自身を客観的に把握するうえでおすすめなのが、転職エージェントを利用することです。

補足:転職エージェントとは

一般的な求人サイトと異なり、求職者一人に対してキャリアコンサルタントが担当し、転職活動をサポートしてくれるサービスです。

求人の紹介から、面接対策まで、転職活動を総合的に支援してくれます。

転職エージェントは、あなたの悩みや希望をヒアリングして、適切な求人を紹介してくれます。

もちろん、転職そのものに悩んでいる段階でも利用可能です。

- 「手取り22万円以上得られる仕事に転職したい」

- 「特にスキルがないので、転職できるか不安」

といった悩みにも、丁寧に対応してくれるでしょう。

次の章では、数ある転職エージェントの中から、キャリアに不安がある方や収入アップを第一条件に考える方におすすめのものを厳選して紹介していきます。

7.手取り額アップを目指す方におすすめの転職エージェント5選

さらに当サイトが独自に取得した『500人を対象にした転職エージェントの評判に関するアンケート』の結果を加え、利用者の総合評価順にランキング形式でまとめると、おすすめの転職エージェントは、以下の通りとなりました。

| ランキング | 転職エージェント | 総合評価 | 特徴 |

| 1位 | マイナビ転職 AGENT | ★★★★★ 4.6 |

サポートが充実しており、はじめての転職に強い。20代転職支援実績No1 |

| 2位 | doda | ★★★★★ 4.5 |

国内最大規模の転職エージェント。求人の質も高く、20代後半からのキャリアアップ転職に最適 |

| 3位 | リクルートエージェント | ★★★★☆ 4.3 |

求人数No1、業界最大手の転職エージェント。選択肢を増やしたいなら登録必須。 |

| 4位 | パソナキャリア | ★★★★★ 4.5 |

親身な対応に定評があり、慣れない転職に不安がある方には特におすすめ |

| 5位 | ワークポート | ★★★★☆ 4.1 |

業界未経験・第二新卒におすすめ。エンジニア職/ゲーム系デザイナー案件にも強い。 |

ランキング上位の転職エージェントを詳しく紹介します。

1位.マイナビ転職 AGENT| 初めての転職に強く、20代実績No.1

『マイナビ IT AGENT』は、丁寧なサポートがウリの20代向け転職エージェントです。

求人数だけではリクルートやdodaといった大手ほどではありませんが、首都圏の20代に焦点を当てれば1番の満足度(4.2/5.0点)を誇ります。

そのため、求人数が豊富な大手(例えば、『リクルートエージェント』や『dodaエージェント』など)と併用することをおすすめします。

https://career-theory.net/mynavi-agent-reputation-6876

https://career-theory.net/mynavi-agent-bad-reputation-43712

2位.doda | 求人の質・転職サポートが評判

『dodaエージェント』は、パーソルキャリア(旧:インテリジェンス)が運営する国内最大級、顧客満足度No.1(2023年 オリコン顧客満足度®調査 転職エージェント20代 第1位)を誇る転職エージェントです。

提案力・求人数ともにトップレベルで、かつ「悪い口コミ」も見当たらず、担当者の当たり外れが少ないエージェントだと言われています。

首都圏の20代30代にはもちろん強く、他にも地方での転職や、高齢での転職など、他の転職エージェントで断られるような場合でも、dodaであれば案件が見つかるとの口コミが見受けられたので、『全ての人におすすめできる転職エージェント』と言えます。

https://career-theory.net/doda-bad-reputation-42983

3位.リクルートエージェント| 求人数No1、地方にも強い

『リクルートエージェント』は、求人数No.1の総合転職エージェントです。

公開求人は約37万件、登録者のみ閲覧できる「非公開求人」を合わせると約62万件以上の求人を扱っています(2023年4月7日時点)。

業界最大の転職支援実績があり(厚労省「人材サービス総合サイト」より2019年実績)、サポートも充実しているので、転職を検討しているなら必ず登録すべき1社です。

転職成功率を上げるには、『dodaエージェント』や、サポートへの評判が高い『パソナキャリア』や『マイナビ転職 AGENT』を併用すると良いでしょう。

◆補足:リクルートが運営している関連サービス

- リクルートダイレクトスカウト(年収700万円ある人向け)

- リクルートエージェントIT(エンジニア向け)

https://career-theory.net/recruit-agent-reputation-6762

https://career-theory.net/recruit-agent-bad-reputation-41887

4位.パソナキャリア | サポート充実で満足度No.1

『パソナキャリア』は、手厚いサポート・フォローに定評があり、慣れない転職に不安がある方に特におすすめです。

運営元のパソナ社は大手人材派遣会社として数多くの企業との取引実績を有しており、業種・規模を問わず多くの企業とのパートナーシップが実現する求人数の充実ぶりには目を見張るものがあります。

Career Theory編集部が転職エージェント利用経験者を対象に行ったアンケート調査では、求人の量や質だけでなく、その手厚いサポートを高く評価する声が多く寄せらました。

親身・丁寧な対応やアドバイスを受けられるのはもちろんのこと、たとえば若年層のキャリアプランや女性のライフプランに関連した悩みのように、転職の枠を超えて、求職者がそれぞれ抱えるキャリア全般の悩みにも深く寄り添ってもらえたと好評です。

『パソナキャリア』はどの求職者層にもおすすめできる大手総合系転職エージェントの1つですが、特に現年収500万円以上の人であれば豊富な選択肢と有用な提案を受けることができるでしょう。

さらに、東名阪(東京・名古屋・大阪)エリアでは特に求人数が充実しているため、同エリアでの転職を志望する人にはより一層おすすめの転職エージェントです。

https://career-theory.net/pasona-career-bad-reputation-43888

『パソナキャリア』には高い年収を得ているハイクラス・ハイキャリア層の転職支援に特化した『パソナキャリア(ハイクラス)』があります。

取扱い求人約1.5万件(2022年8月時点)の約半数は年収800万円以上のハイクラス求人で、ハイクラス層の転職に特化した専任のコンサルタントがキャリアアップを力強くサポートしてくれます。

『パソナキャリア』が抱えるエージェントは腕利き揃いで、同じくハイキャリア向けのスカウト型転職サイト『リクルートダイレクトスカウト』のエージェント・ヘッドハンターランキングでは決定人数部門で1位(2020年)と、高い実績を有しています。

既に600万円程度の年収を得ている人がさらなるキャリアアップを目指すなら、あなたのニーズにより深く寄り添ってくれる『パソナキャリア(ハイクラス)』を利用しましょう。

https://career-theory.net/pasona-career-bad-reputation-43888

5位.ワークポート | 未経験・第二新卒におすすめ

『ワークポート』は、IT・WEB業界を始めとした各業界の求人を網羅的に扱う転職エージェントです。

IT・WEB業界が今ほど大きくない頃から、IT分野での転職サポートを行ってきた実績があり、その分企業との信頼関係を築いています。

求人数や取引企業数、転職サポート実績はトップクラスで、ワークポート経由でしか応募できない企業も少なくありません。

また、コンシェルジュ(転職サポートの担当者)の専門性が高く、業界・職種の知識を熟知した担当者がつく仕組みとなっています。

利用者からは「コンシェルジュの対応が非常に丁寧で、履歴書対策から面接対策まで徹底的につきあってくれた」との声が寄せられています。

未経験・第二新卒向けの求人を多く扱っている特徴もあるので、新たな業界に挑戦したいという方におすすめです。

[/sc]

次章では手取り22万円の生活に関するよくある質問と回答をまとめました。

8.【FAQ】手取り22万円の生活に関する質問と回答

手取り22万円の生活に関する質問と回答をまとめました。

気になることがあれば、ここで解決しておきましょう。

Q1.マンション購入はできますか

手取り22万円でも正規雇用であれば住宅ローンの問題は基本クリアできる可能性が高いのでマンション購入は可能です。

マンション購入でも一軒家購入でも、正規雇用か非正規雇用かといった雇用形態が手取り額よりも決め手になります。

なぜなら住宅ローンには審査があり、正規雇用であれば手取りが低くてもあまり問題になりませんが、非正規の場合は審査に通らないこともあるからです。

マンションでも一軒家でも、家の購入に住宅ローンの利用は欠かせません。

住宅ローンは最長で35年といった長期間にわたって返済していくものなので、収入が安定していないと判断されてしまうと審査に落ちてしまいます。

Q2.ローンを組むことはできますか

生活に影響がない範囲であれば組むことは可能です。

各種ローンの審査は住宅ローンの場合と同様に、確実に返済できるかどうかがカギになりますので、大きな額のローンの審査には、やはり雇用形態が影響することを覚えておきましょう。

Q3.手取り22万円で子育ては可能でしょうか

不可能ではありませんが、シビアに考えておかなければなりません。

共働きで働いていた家庭でも、出産を控えて休職したり、復職までに時間がかかったりするため、収入が減り、家計が圧迫される可能性が高いでしょう。

また子育てをする場合、当面の生活費だけでなく、将来に向けた積み立てなども意識しておかなければなりません。

- 自治体の子育て支援制度を活用する

- 今より給与の高い職場に転職する

といった対策を考えておきましょう

9.さいごに

手取り22万円の生活について解説しました。

支出を抑える工夫を徹底することで、一人暮らしは十分可能です。

しかし、ある程度余裕のある生活をしたいという方は、手取りをアップさせるための行動を実践する必要があるでしょう。

もし収入を増やすために転職を考えているのであれば、以下の転職エージェントの利用も検討してみてください。

あなたの暮らしが、より良いものになるよう願っています。

現役の転職コンサルタント集団。大手人材会社に在籍しているメンバーが多いため、執筆内容に制約がかからないように『匿名性』とし、裏事情やノウハウを包み隠さずにご紹介しています。